株以外に金にも投資しておくと良いって聞いたけど、金の延べ棒を買えばいいの?

金のETFがあるって聞いたけど、どんなETFがあるの?

そんな疑問をお持ちのあなたのために、本記事では 金に投資する具体的な方法や、複数ある金のETFについて比較解説します。

今回紹介する金のETFの中ではGLDとIAUが有名ですが、私は少し違ってGLDMというETFを買っています。

流動性が高いとは言えないですが、手数料が安く、長期運用するには適していると考えたからです。

この記事を読めば、以下のことが理解できます。

- 金への投資方法の種類

- 金ETF(GLD / IAU / GLDM)それぞれの違い

本記事では、おまけとして、金に連動する仮想通貨についてもちょっと触れています。

それではさっそく見ていきましょう。

金(ゴールド)へ投資する価値とは?

金(ゴールド)は世界で獲れる量が決まっています。 絶対量が決まっているので、欲しい人が増えれば価格が上がります。

金自体の性質は昔も現在も、そしてこれからも同様で、実物資産としての価値評価は世界で共通です。

一方で、株式や債券は価値が変化し得るものです。

例えば、世界の経済状況が不安定になれば、人々は価値が下落する株式を売って、金に換えて持とうとします。

「有事の金」などと言われ、戦争や景気後退局面で世界の経済が不安定になると、金への投資が増える傾向が見られます。

過去の例ではリーマンショックやコロナウイルス感染拡大、ロシアのウクライナ侵攻に際して株価が下がる一方で金の価値が上がっています。

TradingViewから株式(例としてNYダウに連動するETFのDIA)と金(金に連動するETFのGLD)の値動きを表した図をお示しします。

見ていただいてわかるように、イベントに反応して株式(DIA)が大きく下がるような場面において、金(GLD)は逆に上がったり、下がったとしてもその後に元の価格に戻るのが圧倒的に早いという特徴が見られます。

金への投資方法

金への投資方法は大きく5つほどあります。

それは以下の5つです。

①金の現物を買う

②純金積立を行う

③金のETFを買う

④金に関連した投資信託を買う

⑤金先物取引を行う

以下に順に解説していきます。

金の現物購入

金を買うといった時に一番イメージしやすい方法で、金の現物(金貨や金の地金)を買って持っておくことです。

金貨は「地金型金貨」とも呼ばれ、宝飾店や貴金属店で購入可能です。

発行元や発行年などでデザインがさまざまなこともあり、割高です。

金地金はいわゆる「金の延べ棒、ゴールドバー、金のインゴット」で、貴金属メーカーや商社などで購入可能です。

購入サイズは1,000グラム(1kg)からが一般的ですが、現在1gあたりだいたい7,000円〜8,000円台なので700万円以上/kgとかなりの投資額になります。

500g未満での売買は手数料がかかります。

メリット、デメリットは以下のようになります。

- 金現物としての価値は世界で共通

- 他の現物資産と比べてコンパクト

- 信用リスクがない

- 日本では為替の影響を受ける

- 紛失・盗難のリスクがある

- 預ける場合、コストがかかる

純金積立

毎月定額(または定量)で積立を行う方法です。

大手ネット証券(SBI証券、楽天証券、マネックス証券)や貴金属商(田中貴金属工業、三菱マテリアルなど)、ネット銀行(住信SBIネット銀行)などで取り扱いがあります。

積み立てた金額は、現金と交換できるほか、「金」現物での引き出し、または宝飾品への等価交換ができたりします。

- 信用リスクがない

- 少額投資ができる

- 時間分散になる(ドルコスト平均法)

- スポット購入もできる場合がある

- 紛失や盗難リスクがない

- 投資期間が長期になる

- 手数料がかかる

- 利息、配当がない

- 総合課税(雑所得)扱い

金ETFの購入

金の価格に連動するように設定されたETFがあり、金の現物をもたずに有価証券として金に投資することができます。

代表的な金ETFについては後述します。

- 現物を持たなくて良い

- 少額から投資できる

- 市場でリアルタイムに取引ができる

- 分離課税になる

- 金の実際の価格と乖離する場合もある

- 為替の影響を受ける

金関連の投資信託の購入

金に関連した投資信託は、金の現物や金に連動する金融商品への投資の運用をファンドマネージャーが行う金融商品です。

証券会社や銀行を通じて購入できます。

- 金+株式のパフォーマンスが得られる

- 少額から投資できる

- 配当がでるものもある

- 金の実際の価格と乖離する場合もある

- 手数料が高め 為替の影響を受ける

- 倒産・償還リスクがある

金先物取引

金先物取引はその名の通り 金の「先物取引」です。

先物取引とは、簡単に言えば「先」に価格を決めて、一定期間後に「物(現物)」を渡す取引です。

多くの場合は現物のやり取りはせずに(現物の受け取りを放棄して)、価格の差額を取引する差金決済が行われます。

先物と似たものに CFD(Contract for difference)があります。

先物とCFDの違いですが、先物は期限があり、期日になると自動的に決済されますが、CFDは差金決済で現物のやり取りはないので期限はありません。

- レバレッジ取引が可能

- 「売り」からも入れる

- 取引が盛ん(売買成立が早い)

- 期限がある(先物)

- 総合課税(雑所得扱い)

- 為替の影響を受ける

米国株 金ETF 3選!

ここまで、金へのいろいろな投資法をみてきましたが、今回のメインは金のETFです。

ここでは金に連動するETFであるGLD、IAU、GLDMを紹介します。

1つずつ概要を説明します。

GLD

GLD(SPDRゴールド・シェアETF)は金相場に連動することを目指したETFで、ステート・ストリート社が運用する商品です。

米国はもちろん、日本(東証 銘柄コード1326)、香港、シンガポール、メキシコにも上場している世界一有名な金のETFです。

経費率は0.40%と決して低くはありませんが、最も有名な金のETFのためその流動性の高さは疑う余地がありません。

分配金はありません。

ベンチマークはLBMA(ロンドン貴金属市場協会)金価格というものですが、GLDの価格とベンチマークとの乖離率は0.4%程度のようです。

IAU

IAU(iシェアーズ・ゴールド・トラスト)は、ブラックロック社が運用するETFです。

GLDと同じく金の現物に投資し、金の価格への連動を目指します(ベンチマークはLBMA金価格)。

GLDの後発だけあって経費率は0.25%と抑えられています。

ベンチマークとの乖離率は0.2〜0.3%程度です。

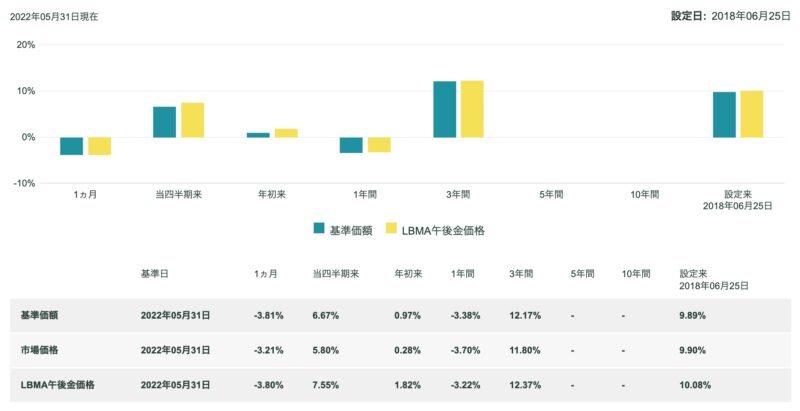

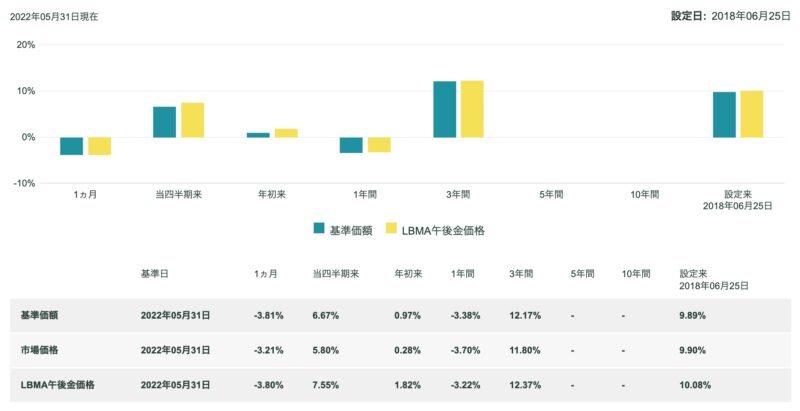

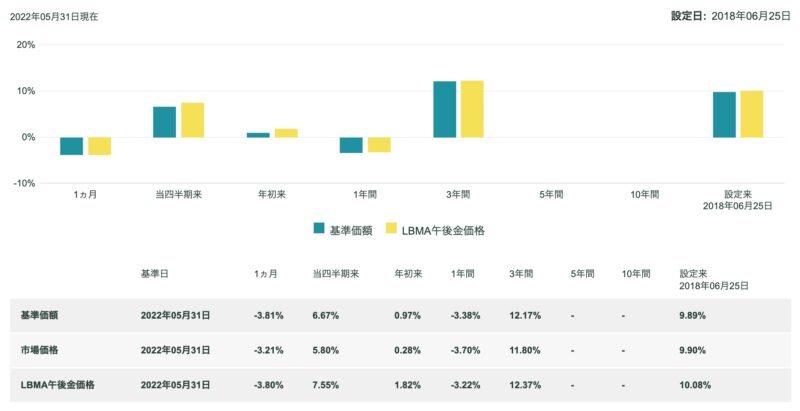

GLDM

GLDM(SPDR ゴールド・ミニシェアーズ・トラスト)はGLDと同じステート・ストリート社が運用する金ETFです。

設定が2018年となっており、GLDやIAUと比べるとかなり後発です。

GLDとGLDMの違いですが、GLDは最低購入額が170米ドル程度必要で、経費率も0.40%と高いです。

ブラックロックが出しているIAUが、最低購入額35米ドル程度、経費率0.25%と、GLDに比べて金投資の初心者には買いやすい状況であることに対抗するためか、ステートストリート社がGLDのミニとして出してきたETFです。

経費率は0.10%とGLDやIAUと比べてかなり安いです。

ベンチマークとの乖離率は0.2%程度と、GLDと比べても遜色ありません。

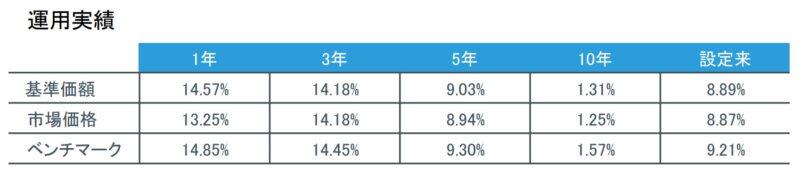

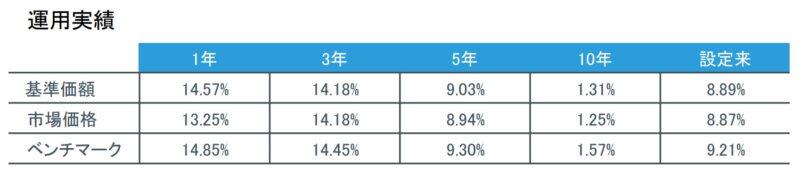

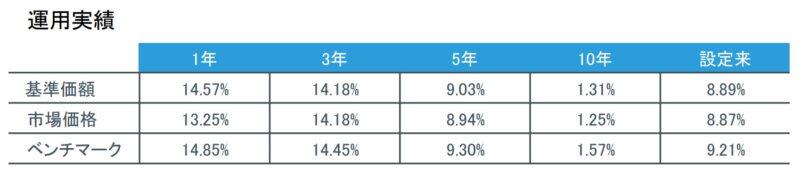

GLD、IAU、GLDMの比較

GLD、IAU、GLDMについて、比較の一覧表をご覧ください。

経費率はGLDMが最も安く(もともと0.18%で最安でしたが、2022年2月23日から0.10%に引き下げられました!)、また、GLDMはSBI証券と楽天証券で買付手数料が無料です。

短期的に売買するには流動性が高い方がよいのでGLDやIAUが有利でしょう。

ただ、GLDMも純資産総額が50億米ドルまで増えてきたので、そんなに流動性が低いわけでもなくなったと思います。

よほど大きな額を早く売りたい、などといった方でない限りはGLDMで十分かと思います。

また、長期で持つ前提であれば、経費率が低い方が有利なのでGLDMを選択するのが合理的と思います。

- 短期で売買/大きな額の運用で流動性が必要 ⇨ GLD / IAU

- 長期投資/大きな額は動かさない ⇨ GLDM

私は、金は短期で売買したりするつもりはなくどちらかと言うと中長期の保有になると考えたのでGLDMを買っています。

【番外編】金に連動する仮想通貨

はじめに紹介した「金に投資する方法で5つ」では紹介しなかったのですが、実は⑥として「金に連動する仮想通貨を買う」方法もあります。

その、金に連動する仮想通貨はPAXG(PAX Gold)といいます。

米国株ETFは市場が開いているときしか売買できませんが、仮想通貨の場合は24時間365日取引が可能です。

PAXGとは

PAXGは金の現物と紐付けされた仮想通貨です。

主な特徴を以下に列挙します。

- PAXG 1枚と金31gが紐付けられている

- 担保の金現物は信託会社(NY州の金融サービス局が規制している)が保有している

- 各PAXGには金現物と同じシリアルナンバーが割り振られている

- 保管量(手数料)が無料

- 本物の金現物と交換可能

まさにデジタルゴールドです。

PAXGは海外の取引所であるBybit(バイビット)やBinance(バイナンス)で買うことができます。

私もBybitで買って少しだけ持っています。

仮想通貨の口座をまだ持っていない、という方は国内の仮想通貨取引所から始めましょう。

過去の記事が役に立つかと思いますので、参考にしてみてください。

金ETFとPAXGどちらがいいか

今説明してきたように、PAXGは金としての価値は保証されています。

また、金現物は保管量がかかり、ETFは経費率がかかることを考えると、PAXGの方が無駄な経費がかからないように見えます。

しかし、私が現時点でGLDMを全部PAXGにするかと言えば、それはNoです。

理由は2つあります。

1つは税金です。

仮想通貨の税金は分離課税になっておらず、雑所得扱いとなり、利益に対して50%近い税金がかかってしまうので、PAXGで利益確定するとETFで利益確定するよりも損をする可能性が考えられます。

2つめは手間です。

市場の状況により株式が下落し、金に資金が集まるような場面では、値上がりした金のETFを売って安くなった他のETFを買い向かうといったことを考えますが、PAXGで持っているとPAXGから米ドルに変換するまでがかえって手間です。

GLDMを売ればすぐ米ドルが得られ、すぐに他のETFを買うことができます。

今後、仮想通貨の税制が変わったり、みんなが仮想通貨で今の株式投資のようなことを行い始めるならばPAXGの優位性は高まっていくと思いますが、それはもう少し先のことでしょう。

まとめ

今回は、金への投資についてETFを中心に解説してきました。

ざっくりまとめますと以下のようになります。

- 金は株式が下落する局面でも下がりにくく、回復も圧倒的に早いことが多い

- 金への一般的な投資法は5つ

- ①金の現物を買う

- ②純金積立を行う

- ③金のETFを買う

- ④金に関連した投資信託を買う

- ⑤金先物取引を行う

- 金に連動するETFにはGLD、IAU、GLDMがある

- GLDMは経費率が0.10%と最安でSBI証券、楽天証券では買付手数料が無料

- 金に連動する仮想通貨(PAXG)もある

株価が下落するようなマイナスイベントや不況の際に注目が集まる金への投資について、ポートフォリオのリスク緩和のために検討してみてはいかがでしょうか?

今回の記事が参考になりましたら幸いです。

投資は自己責任になります。特定の商品を勧めるものではありません。参考程度に見ていただき、最終的な判断はご自分でしていただくようにお願いいたします。