REIT(リート)って言葉を聞いたけどよくわからない

米国REIT(リート) ETFのおすすめは何?

そんな疑問にお答えする記事をご用意しました!

日本から買える主な米国リートETFのIYR、RWR、XLREについて比較解説します。

本記事を読めば、IYR、RWR、XLREがそれぞれどう違うのか、自分がどれを選ぶべきかが考えられるようになります。

REIT(リート)の説明から、各ETFの特徴までシンプルにまとめてありますので、ぜひ最後まで読んでいってください。

REIT(リート)とは

REITとは「Real Estate Investment Trust」の略で、日本語に訳すと「不動産投資信託」となります。

要するに不動産に投資する投資信託です。

「不動産投資」と聞くと、マンションやアパートを直接購入して家賃収入を得る、みたいなやつを想像する方もいるかもしれません。

不動産を直接購入するには土地に建物にと大きな金額が必要になり、場合によってはローンを組んだり、と大変な割に、うまくいく物件かどうかは 素人にはわかりにくく、失敗の可能性も考えるとなかなか手が出しにくいものです。

手続きにも時間がかかり、売りたいと思ってもすぐに売れなかったりもします。

一方で、REIT(リート)の場合は証券化されたものを株のようにパソコン上で買うだけで間接的に不動産オーナーになることができます。

複数の不動産(マンションやオフィスビル、ショッピングセンター、物流倉庫など)を保有して、そこから得られた賃料や売上益が、分配金として投資家に還元される金融商品です。

REIT(リート) ETF

REIT(リート) ETFはREITのETF(上場投資信託)です。

REIT ETFは複数のREITに投資を行う詰め合わせパックですから、1銘柄購入するだけで複数のREITに分散投資できることになります。

また、市場が開いている時であれば簡単に売り買いすることができ、投資金額も日本円で数千円からと少額から投資が可能です。

投資信託と比べるとETFの場合は一般に手数料が安く済むのがメリットです。

また、ETFと違って、投資信託は運用会社の方針などにより、分配金を多く出すように設定されている商品もありますが、実質は元本を切り崩してしまっているようなものもあるので注意が必要です。

この先は、米国の代表的なREIT ETFについて比較検討を行なっていきます。

代表的な米国REIT(リート)ETF【IYR、RWR、XLRE】の基本事項比較

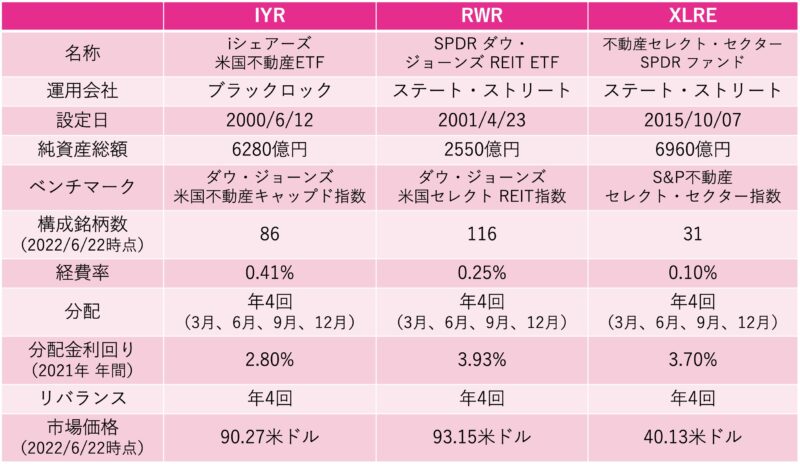

米国REIT(リート) ETFで、日本の証券会社で買えるものでいくと、必ずと言っていいほどIYR、RWR、XLREの比較になります。

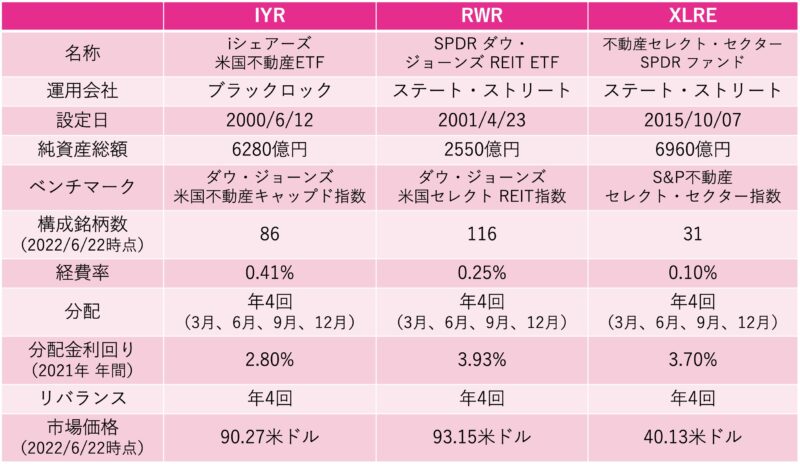

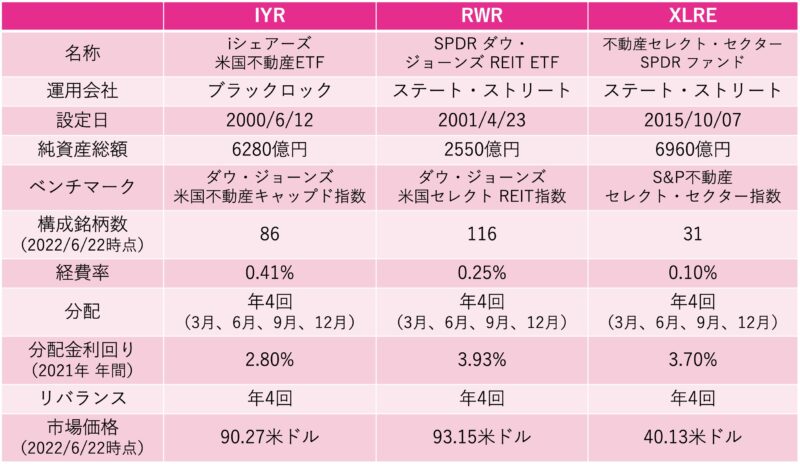

それぞれの基本事項を以下の表にお示しします。

IYR、RWRは設定がそれぞれ2000年、2001年と20年以上の歴史があります。

一方でXLREは2015年の設定と比較的新しめのETFですが、純資産総額はIYRを上回っていて、人気があることがわかります。

経費率はXLREが0.10%と最安です。

組入銘柄数はXLREが最も少なく31銘柄でRWRが116銘柄です。

分配金はいずれのETFも年4回で、利回りは2021年で見るとRWR≒XLRE>IYRです。

- 経費率はXLREが0.10%で最安

- 分配金利回りはRWR≒XLRE>IYR

IYR、RWR、XLREのベンチマークや組入銘柄について、ここの違いがパフォーマンスや利回りに関わってくるので、少し詳しくみてみます。

IYR、RWR、XLREのベンチマーク

IYR、RWR、XLREそれぞれのベンチマークの説明は下表のようになります。

もう少し、おおまかに説明しますと、

IYRのベンチマーク、「ダウ・ジョーンズ米国不動産キャップド指数」は、浮動株(小型株)を除いた米国不動産関連企業を95%とある程度広く含む指数です。

RWRのベンチマーク、「ダウ・ジョーンズ米国セレクトREIT指数」は、不動産直接投資の代替となるREITおよびそれに類する不動産証券の指数であり、IYRが不動産関連銘柄はすべて含むのに対して、RWRはインフラのREITやモーゲージREITなどは含まれません。

XLREのベンチマーク、「S&P不動産セレクト・セクター指数」は、S&P500の、不動産セクター部分で、S&P500採用銘柄のため厳選された大型企業のみとなっています。

ちなみにXLREに含まれる銘柄はすべてIYRにも含まれています。

IYR、RWR、XLREの組入銘柄

組入銘柄のTOP10は以下の表の通りです。

表中で、同じ銘柄は同じ色で示しています。

日本ではあまり馴染みのない企業が並んでいますね。

IYRとXLREの1位に入っているアメリカン・タワーは電波塔や基地局など無線通信インフラのリースなどを行う米国最大のREITです。

プロロジス(主に物流施設に投資するREIT)やサイモン・プロパティ・グループ(プレミアム・アウトレット、ショッピングモール、ミルズなどを所有する)は日本でも聞いたことがある方もいらっしゃるのではないでしょうか?

IYRとXLREの上位10銘柄は全く同じです。

XLREは銘柄が厳選されている分、TOP10で全体の61.08%を占めています。

RWRの上位銘柄もIYRやXLREの上位銘柄から、不動産直接投資企業を抜き出した(インフラ関連企業などを外した)感じです。

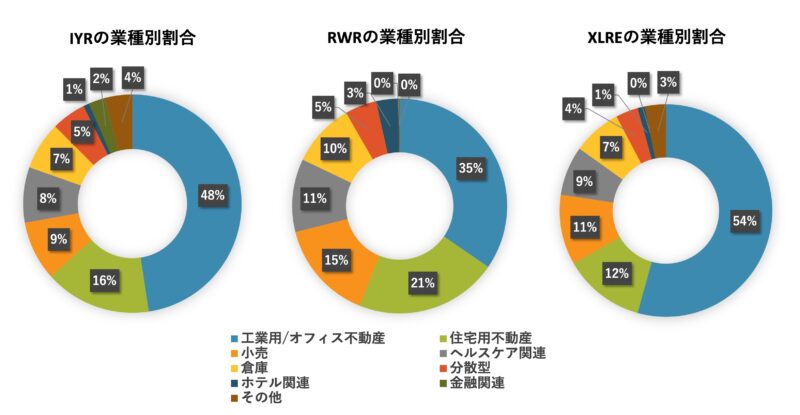

IYR、RWR、XLREの業種別割合

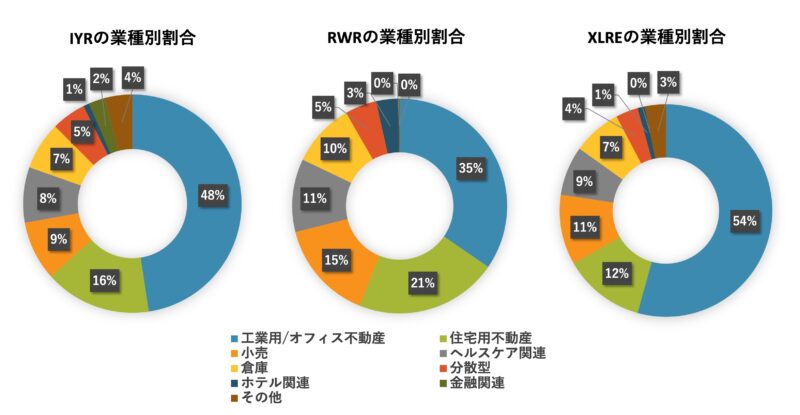

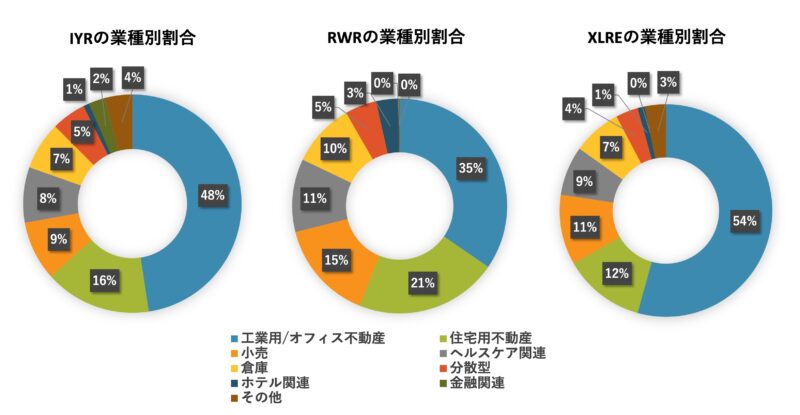

IYR、RWR、XLREの業種別割合についてみてみました。

各公式サイトに業種別割合が載っていますが、ブラックロックとステート・ストリートで分け方が少し違うのと、同じステート・ストリートでもRWRとXLREで公式サイトの分け方が違います(XLREは大ざっぱすぎる)。

そこで、RWRの公式サイトの分類に合わせてIYR、XLREそれぞれについて、私が調べ直したのが以下のグラフです(1社ずつ事業内容確認して分類しましたが、分けづらいものもあり多少ずれている可能性はご了承ください)。

IYRとXLREは何となく配分的には似ていて、その中でもXLREは工業用/オフィス不動産が多い感じです。

一方でRWRは工業用/オフィス不動産の割合が少なく、住宅用、小売用の割合がIYRやXLREに比して多くなっています。

この辺りがRWRはインフラREITなどは含まず、不動産への直接投資銘柄で構成されているがゆえと考えられます。

IYR、RWR、XLREのパフォーマンス比較

では実際のパフォーマンスはどうでしょうか?

株価や騰落率、利回りを確認していきます。

株価

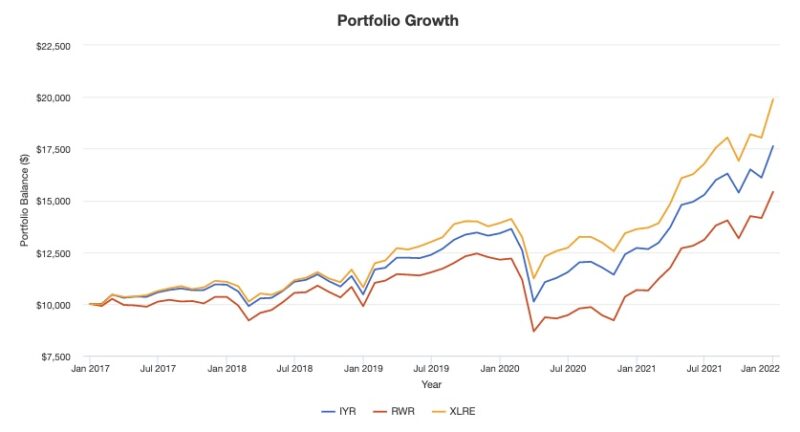

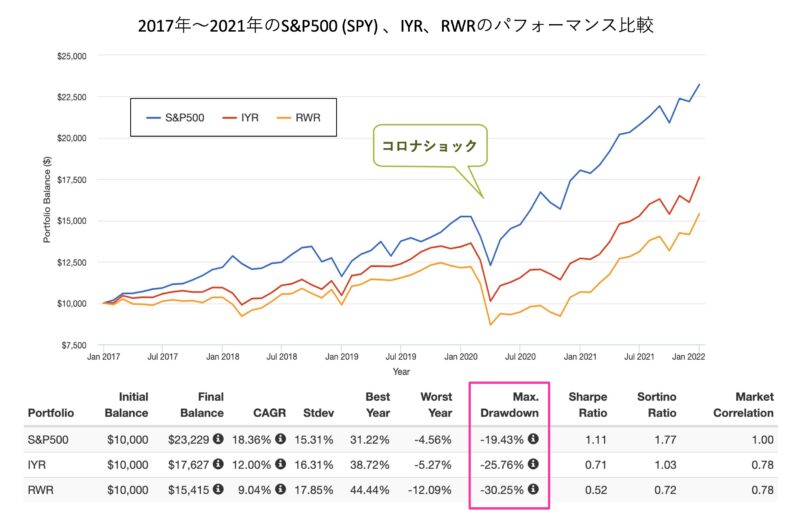

PORTFOLIO VISUALIZERというサイトで、2017年から2021年末までのIYR、RWR、XLRE価格の変動(2017年のスタートをそれぞれ1万ドルと仮定した場合)を見てみます。

IYR、RWR、XLREの3つの中ではXLREの株価が最も高くなっていて、株価のリターンはXLRE>IYR>RWRとなっています。

Yahoo FinanceでS&P500(青色)との株価推移も比べてみました。

S&P500と比べるとREIT ETFの3つはコロナショックからの回復に時間がかかっていることがわかります。

このあたりは不動産銘柄の注意点かと思われます。

騰落率

続いて、年ごとの値動きの大きさを比べてみます。

2017年から2021年の5年で年次リターンをみてみますと、各年毎に見てもXLREが一番プラスのリターンも大きく、マイナスになったとしてもIYR、RWRよりも下落幅が小さく済んでいるのがわかります。

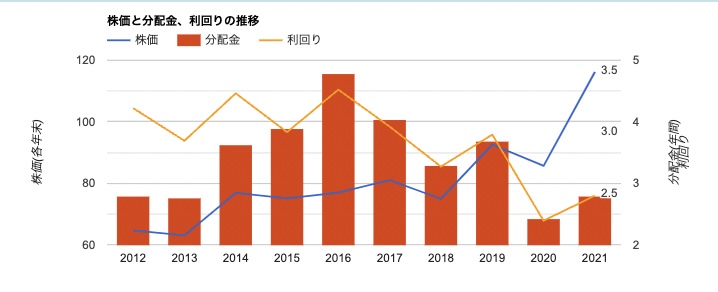

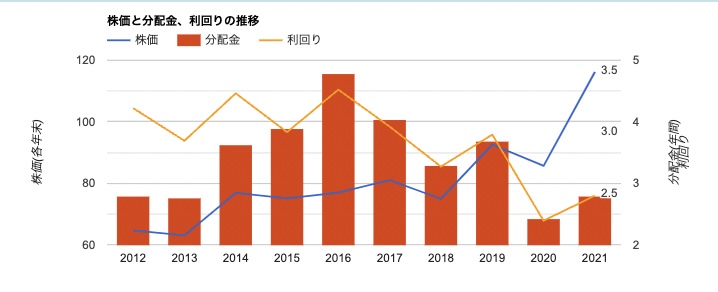

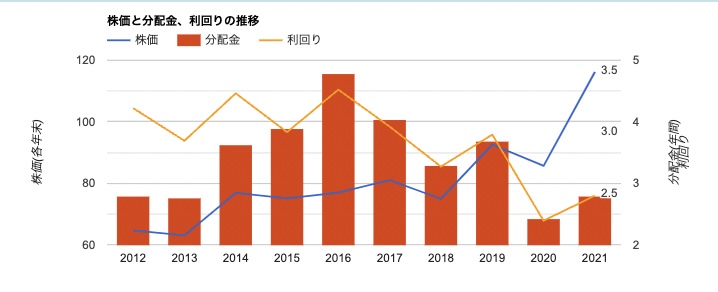

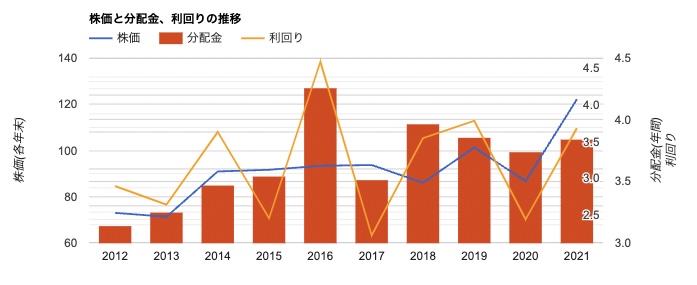

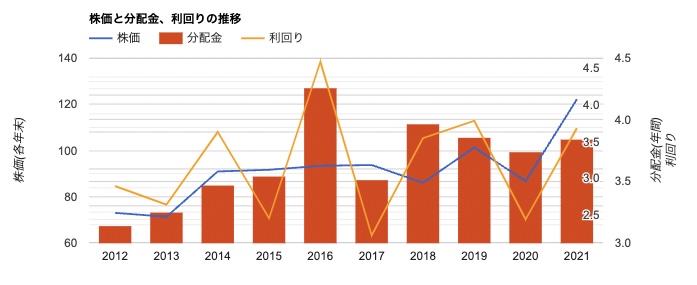

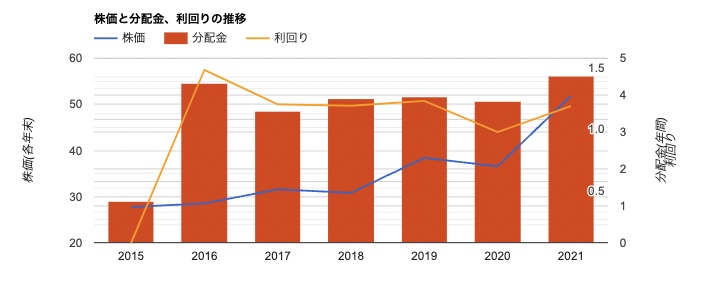

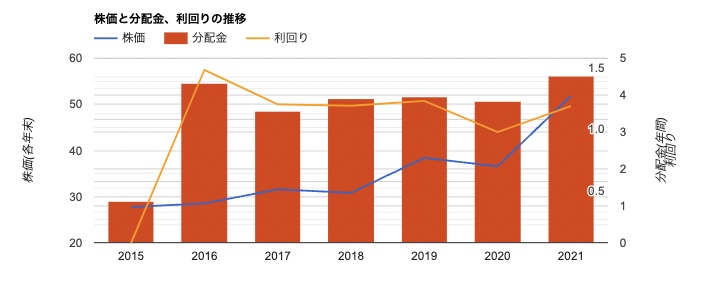

分配金利回り

次に、分配金利回りです。

2017年から2021年についてまとめると以下のようになります。

ここ5年くらいでは分配金の利回りはIYR<RWR≒XLREといったところでしょうか。

近年の株価リターンはXLRE>IYR>RWR

年毎の騰落率でもXLREが最も成績が良い

近年の分配金利回りはIYR<RWR≒XLRE

米国REITの強みと弱み

米国REIT(リート)、不動産セクターの強みと弱みについてまとめておきます。

米国REITがどんな時に強くて、どんな時に弱いか知りたいですよね?

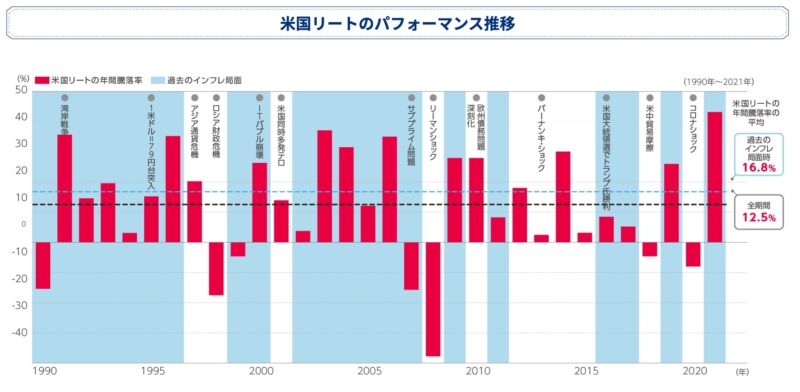

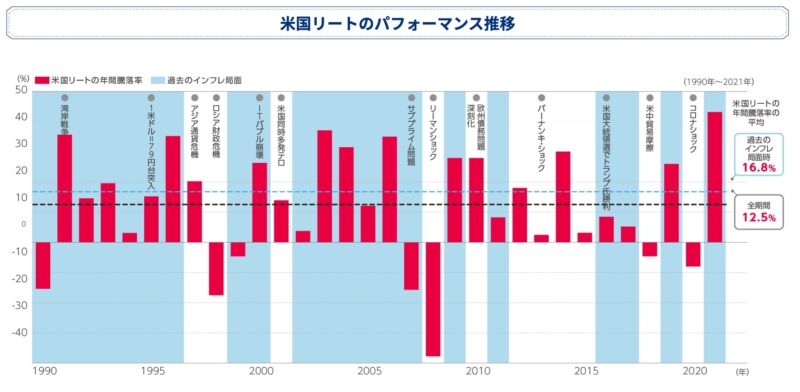

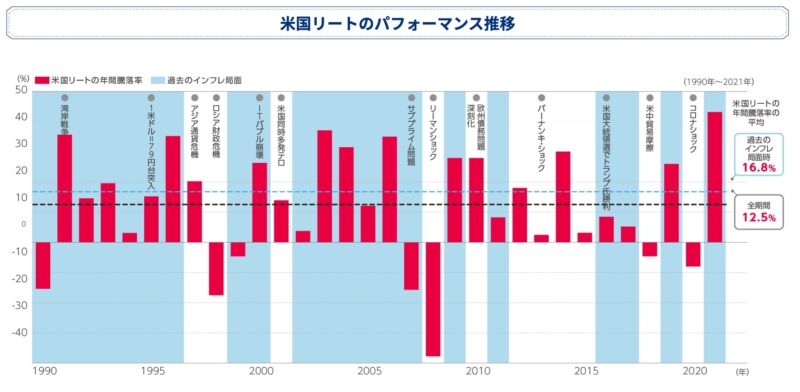

米国REITはインフレに強い

インフレの場合、REITの資産である不動産の価格や賃料も上昇するため、基本的にREITはインフレ耐性が高いとも言われています。

1990年〜2021年の例では過去20回のインフレ局面において、10回は年間騰落率がプラスであったという実績があります。

過去の成績をみても、米国REITはインフレ時のパフォーマンスが堅調であることがわかります。

米国REITは金融ショックに弱い

米国REITは金融ショックに弱いと言われます。

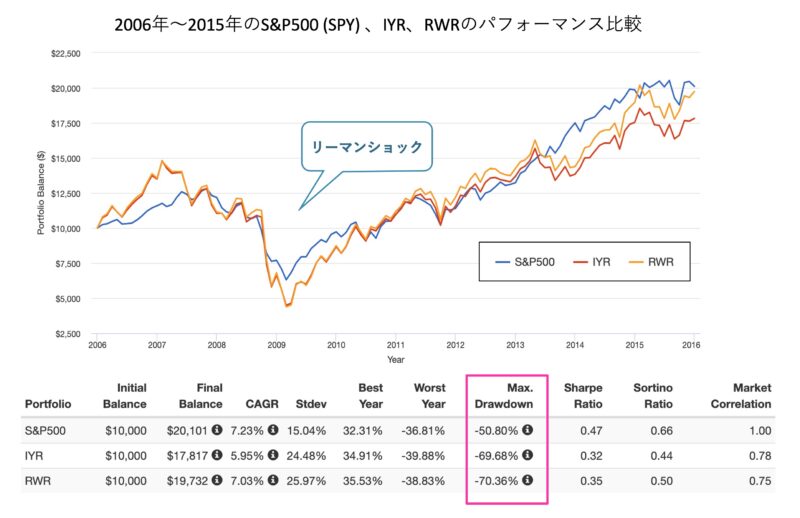

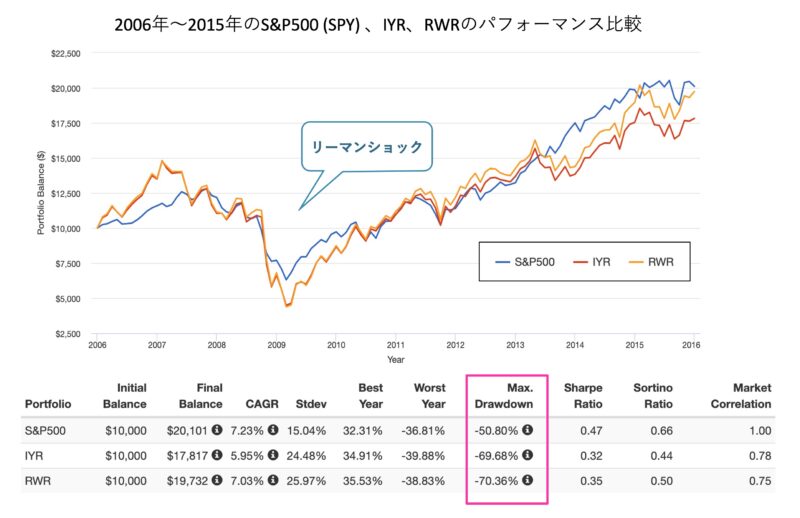

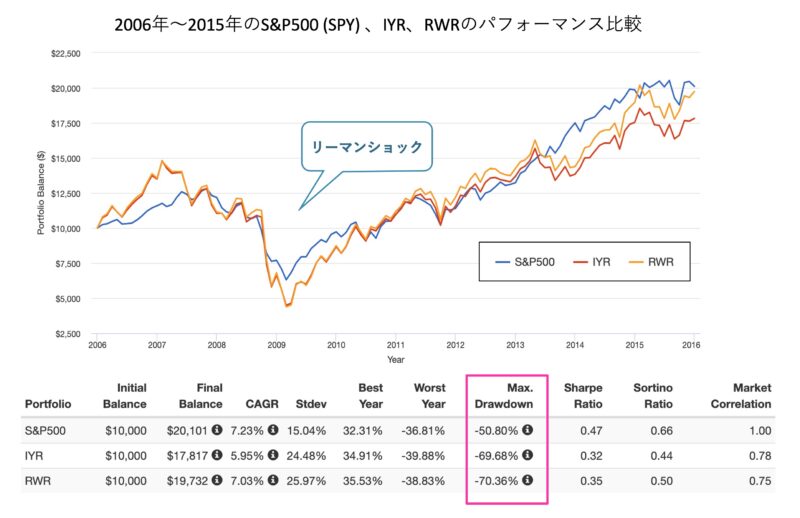

過去の例で言うと、リーマンショックのような時です。

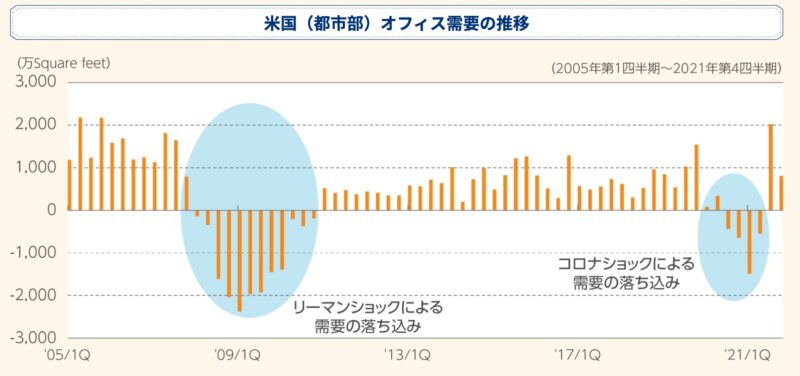

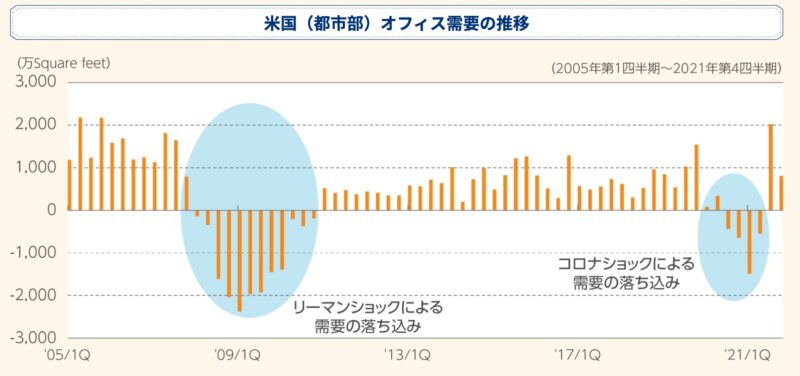

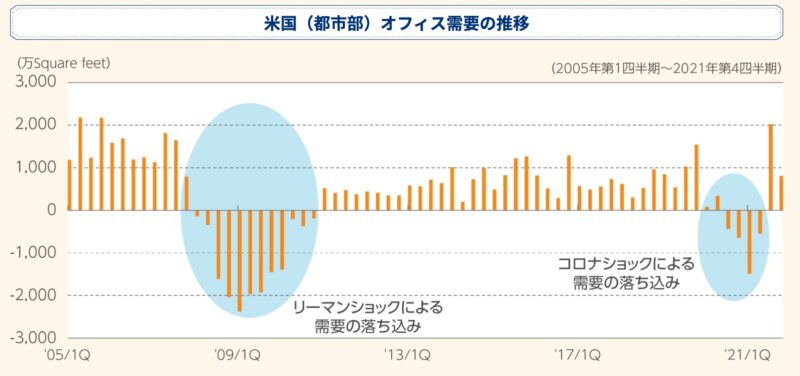

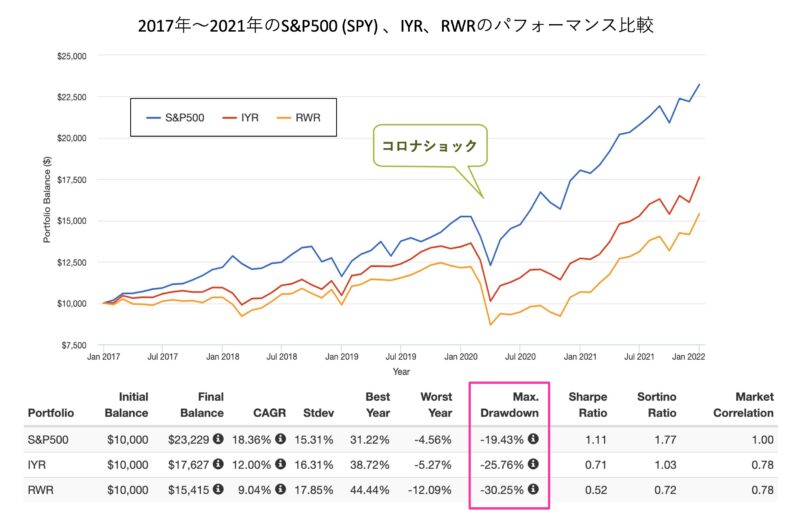

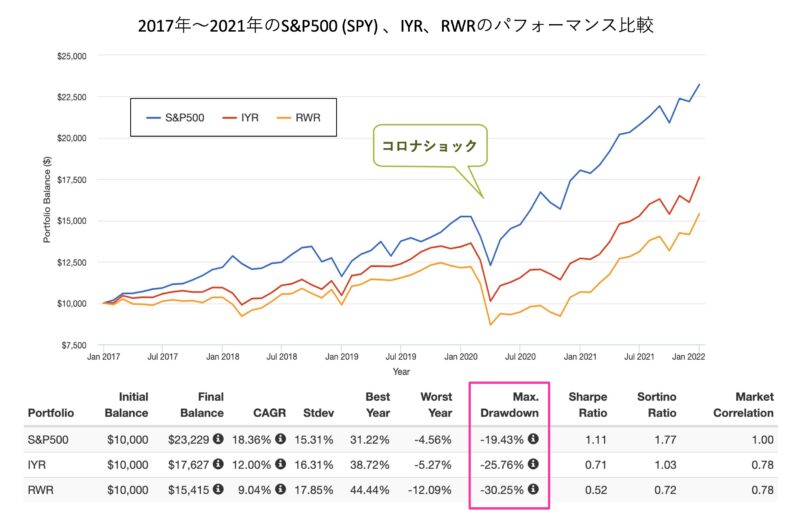

リーマンショックやコロナショックの際にはオフィスの需要が低下していました。

そして、株価も下落したことがわかります。

リーマンショックの際にS&P500(下のグラフではSPY)の最大下落率が約50%だったのに対して、IYR、RWRともに約70%も下落しています(XLREは設定が2015年でリーマンショックを経験していないので外しています)。

コロナショックの際はS&P500の最大下落率が19.4%に対して、IYRが25.8%下落、RWRが30.3%下落とS&P500以上に売られています。

このように、米国REITは「○○ショック」のような時には真っ先に売られる可能性があることは知っておきましょう。

ただし、株式と比べると減配(分配金の低下)はひどくないので、長期的に安定したインカムゲインを考えるのであれば、米国REITへの投資は悪くないかもしれません。

「○○ショック」のような時に安く買えれば、分配金利回りも良くなります。

まとめ

今回は代表的な米国のREIT(リート)ETFであるIYR、RWR、XLREを比較解説しました。

要点をまとめると以下のようになります。

- 経費率は安い順にXLRE(0.10%)<RWR(0.25%)<IYR(0.41%)

- 近年の株価リターンはXLRE>IYR>RWRで年毎のパフォーマンスもXLREが良い

- 近年の分配金利回りはIYR<RWR≒XLRE

- 米国REITはインフレに強く、金融ショックに弱い

今回比較した、IYR、RWR、XLREに関して、現時点で米国REITに投資するのであれば、経費率が安く、パフォーマンス良好で、分配金も期待できるXLREを選ぶのが合理的かと思います。

配当金投資など、インカムゲインに興味のある方、またインフレ時のヘッジを考えている方は米国REITも選択肢として検討してみてください!

それでは今回はこの辺りで。

最後まで読んでいただき、ありがとうございました。