投資信託で10年とか20年でお金が増えたっていう記事や、最近よく聞く「つみたてNISA」をやるべき、っていう記事はたくさんあると思いますが、

実際にどれくらいの確率で元本割れするのかという記事はあまり見かけないと思います。

投資をした方がいいって聞いて興味があるけど

・本当に儲かるの?

・元本割れの確率ってどのくらい?

・始めるとしてもどんな投資信託を買えばいいの?

と悩んでいる方も多いと思います。

そこで、今回はリターンとリスクのシミュレーションから、投資信託で元本割れする確率をわかりやすく検証しました!

この記事をみれば「元本割れのリスクはあります」という言葉の意味を、しっかりとイメージすることができるようになると思います。

前半では一般的によく見かけるシミュレーションとその問題点を確認し、

後半ではリターンとリスクを加味した具体的なファンドのパフォーマンスの予測シミュレーションをお示しした上で、どういった方に、どういった種類の投資信託がおすすめかがわかる内容となっております。

きっと参考になると思うので是非最後まで読んでいってください!

積立NISA(投資信託)はリスクを考慮に入れる必要がある

長期投資のシミュレーションではリターンがどれくらいになりそうかをチェックすると思いますが、リスクを含めて考えられていないケースが多いのではないでしょうか?

本来、シミュレーションではリターンの他にリスクも考えに入れるべきです。

一般的に「リスク」というと危険性のようなニュアンスになることが多いと思いますが、投資におけるリスクはリターンの振れ幅のことを言います。

例えば、翌年のリターンがプラス10%からマイナス5%の間に収まると予想される場合、リスクは15%となります。

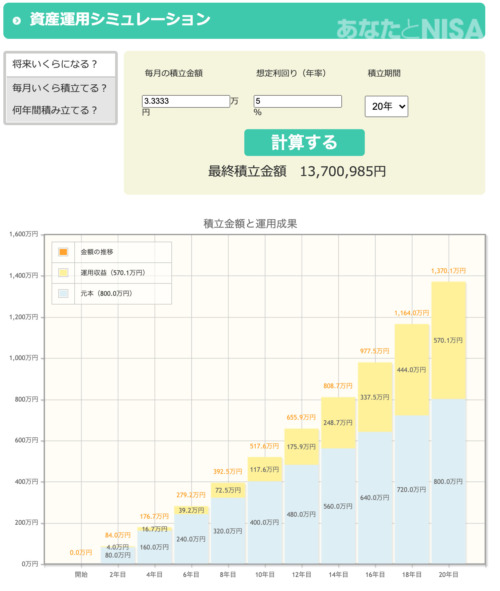

一般的なシミュレーションではリスクを加味していない

金融庁の資産運用シミュレーションサイトでシミュレーションしてみます。

たとえば積立NISA(つみたてNISA)の例 毎月33,333円を年率5%で20年複利運用した場合ですが、

図のように、投資元本800万円に対して運用益が570.1万円でトータル1,370.1万円に増えると見積もられます。

あたかも必ず資産が増えるように見えるかもしれませんが、これは毎年必ず一定で5%ずつリターンがあるという非現実的な仮定に基づいた計算結果です。

リスクを含めたシミュレーション

一般的によく目にする積立投資などのシミュレーションは、先程のようにリスクを加味せず(リスク0%での)グラフを出してきます。

これは実際のリターンのほんの一つの可能性しか表していません。

実際はもっと株価の変動などにより単純な予測通りにはならないことの方が多いと思います。

今回はファンドの海というサイトを使ってリスクも含めた長期運用シミュレーションをしてみます。

使用したのは以下のツールです。

- アセットアロケーション(資産クラス配分):ピザロ、

- リターン・リスクのデータ:myINDEXの資産配分ツール

シミュレーションの計算の仕方などは今回本題ではないので割愛します。

興味のある方は詳しくはファンドの海のサイトで「リスク資産の複利確率」のブログ記事を覗いてみてください。

今回はリスクによる投資結果のバラつきや元本割れの可能性につきイメージしていただくのが目的です。

ここからは実際に投信ブロガーが選ぶ!Fund of the Year 2020のランキングの中から

ファンドを選んでそれぞれ検証してみます。

資産クラスの配分の違いによる差を検証したいので今回はランキングの

- 第1位 eMAXIS Slim 全世界株式(オール・カントリー)

- 第4位 セゾン・バンガード・グローバルバランスファンド

- 第6位 eMAXIS Slim バランス(8資産均等型)

- 第9位 eMAXIS Slim 米国株式(S&P500)

について、実際にシミュレーションを行ってみます。

今回検証する4つの投資信託は つみたてNISAの対象にもなっていますので、

つみたてNISAでの投資を考える時にも参考になるかと思います。

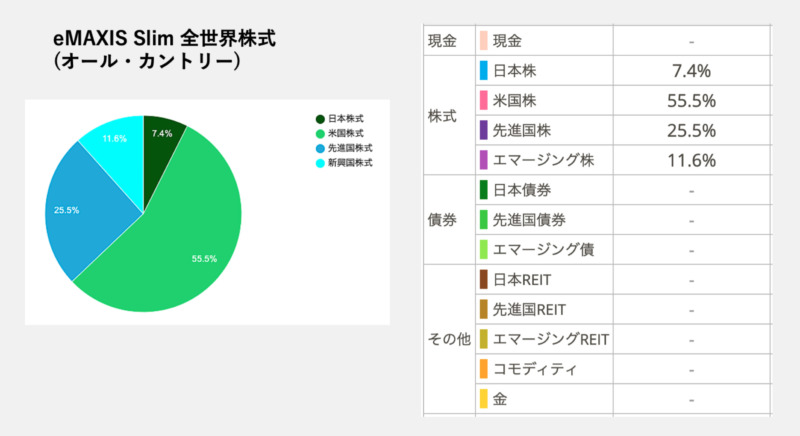

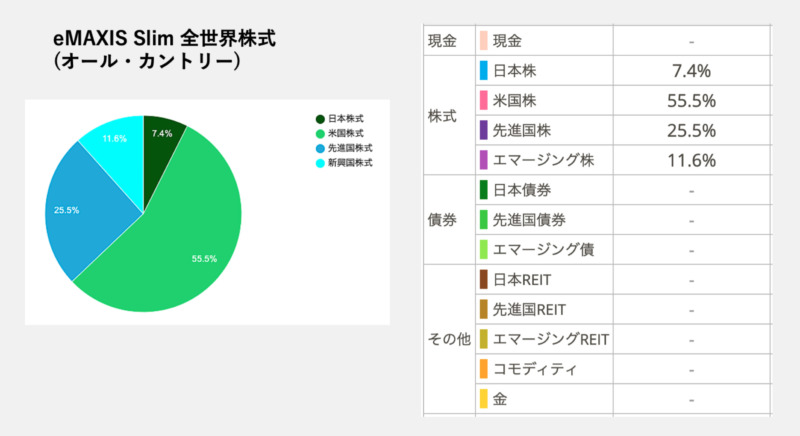

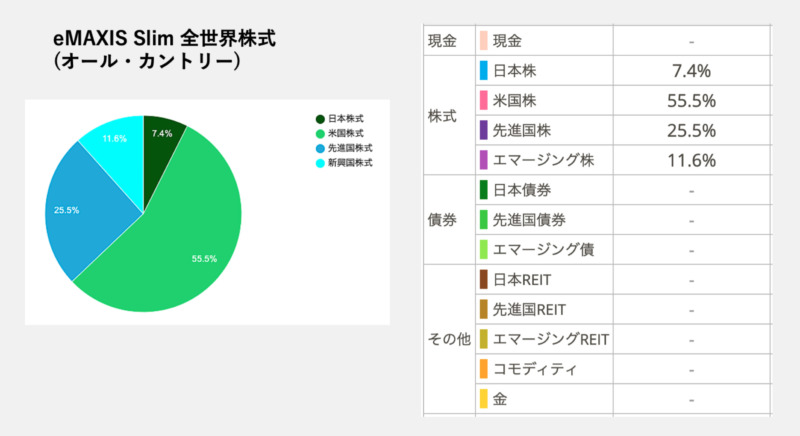

eMAXIS Slim全世界株式(オール・カントリー)の場合

まずはFund of the Year 2020 の第1位の全世界株式を検討します。

ピザロによるアセットアロケーションは次の図のようになります。

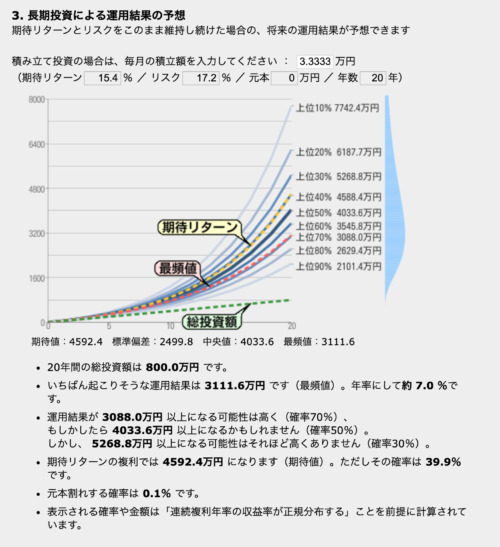

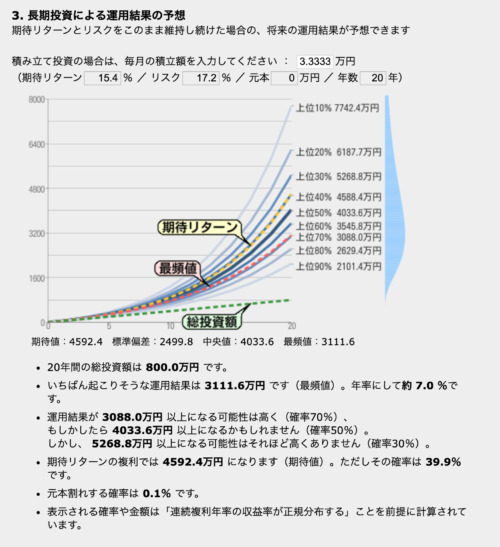

eMAXIS Slim全世界株式(オール・カントリー)の過去10年のデータから

全世界株式のアセットアロケーションによる過去10年のリターン・リスクはmyINDEXによると

平均リターン 15.4%、リスク 17.2%です。

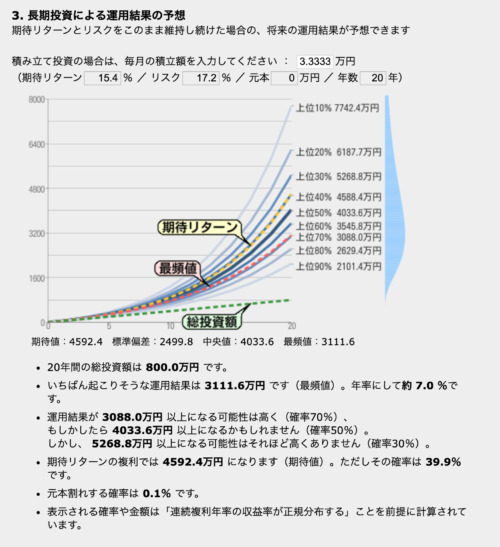

これをファンドの海でつみたてNISAをイメージして毎月33,333円を20年運用したシミュレーションをすると

過去直近10年はかなりパフォーマンスが良かった期間で、元本割れの確率は0.1%と試算されています。

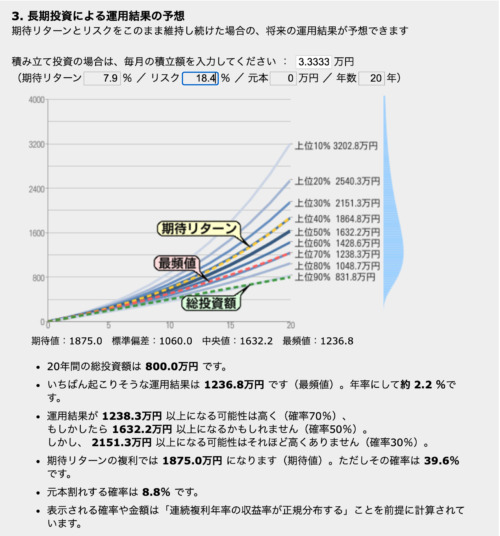

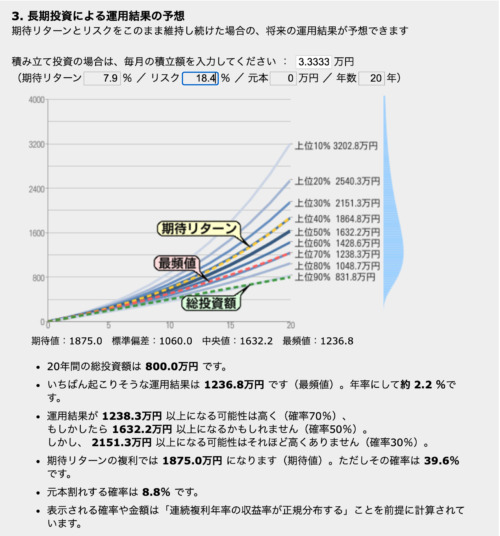

eMAXIS Slim全世界株式(オール・カントリー)過去20年のデータから

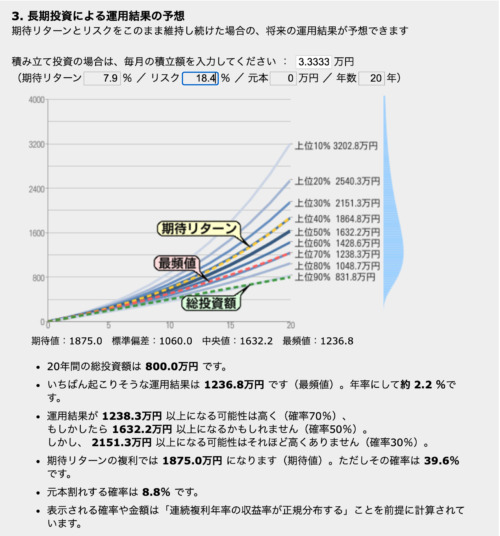

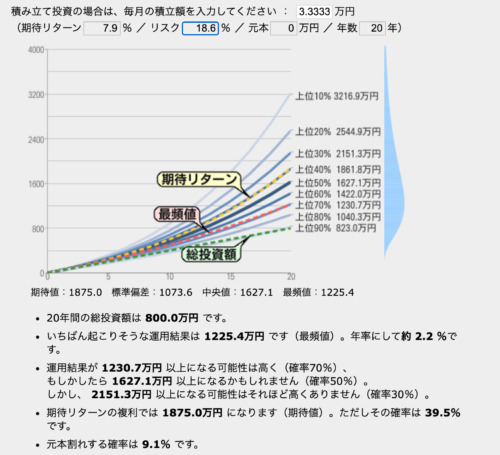

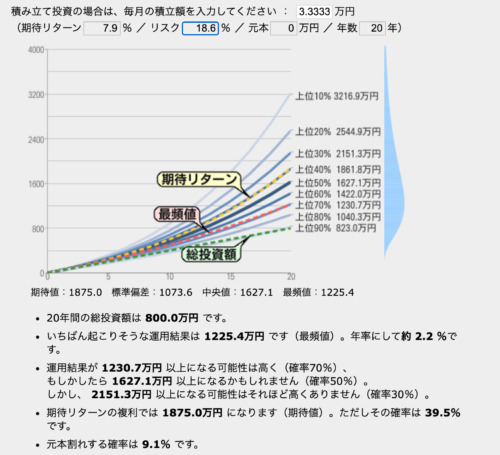

全世界株式のアセットアロケーションによる過去20年のリターン・リスクはmyINDEXによると

平均リターン 7.9%、リスク 18.4%です。

これをファンドの海でつみたてNISAをイメージして毎月33,333円を20年運用したシミュレーションをすると

過去20年のデータに基づくと、元本割れの確率は8.8%となるようです。

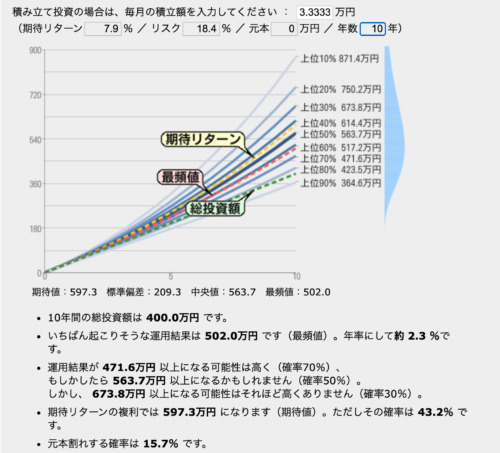

これを積立年数を10年にしてみると

元本割れ確率は15.7%と算出されます。

これを高いと思うか、84.3%は元本割れしないから勝率が高いと考えるかが

その人のリスク許容度ということになるかと思います。

セゾン・バンガード・グローバルバランスファンドの場合

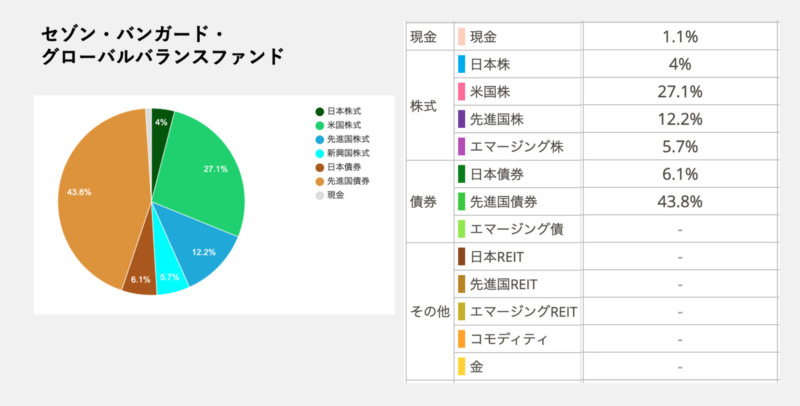

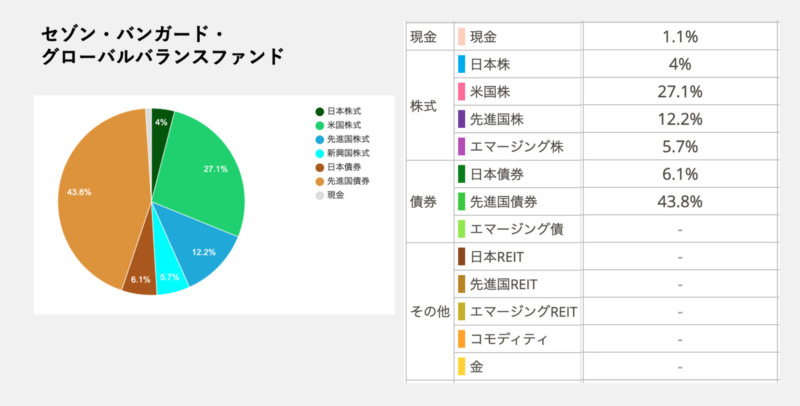

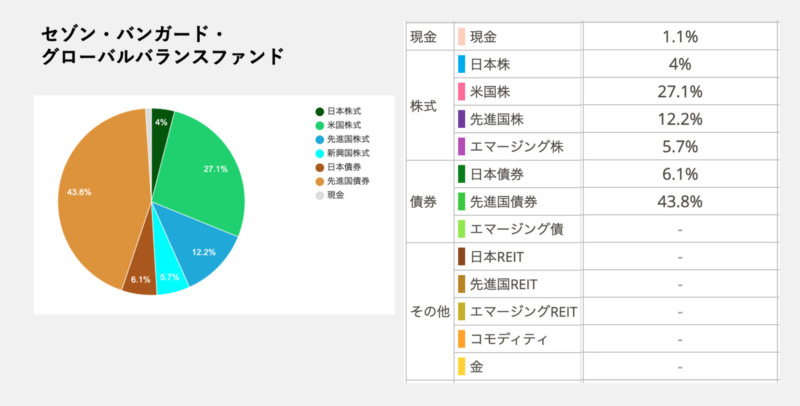

次はFund of the Year 2020 の第4位のセゾン・バンガード・グローバルバランスファンドを検討します。

ピザロによるアセットアロケーションは次の図のようになります。

現金が少し入っていますが、株式50%、債券50%です。

セゾン・バンガード・グローバルバランスファンドの過去10年のデータから

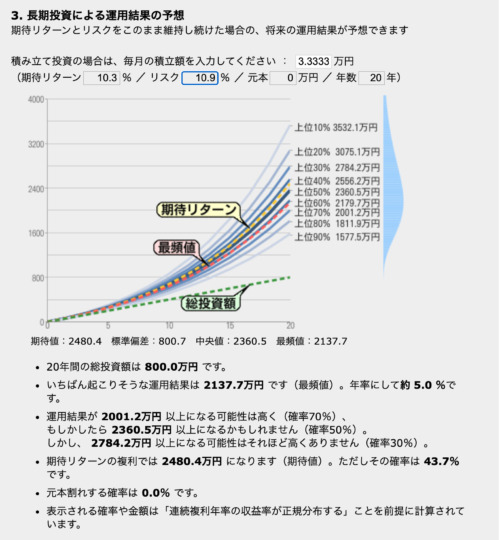

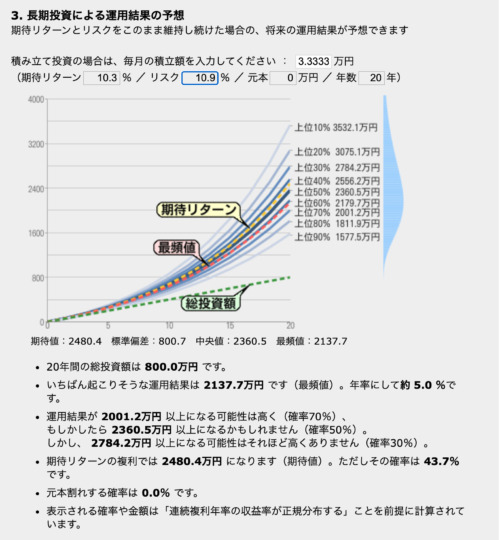

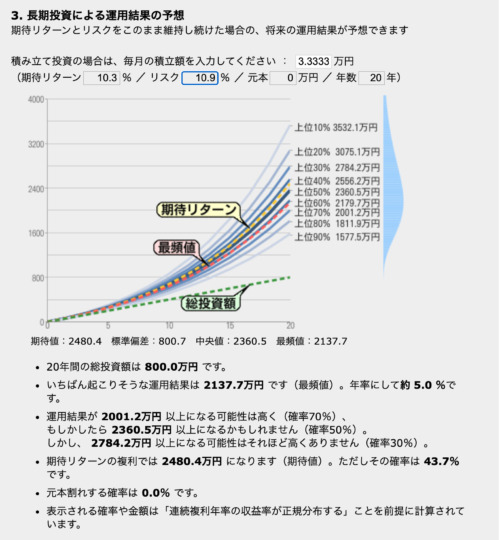

セゾン・バンガード・グローバルバランスファンドのアセットアロケーションによる過去10年のリターン・リスクはmyINDEXによると

平均リターン 10.3%、リスク 10.9%です。

これを「ファンドの海」で毎月33,333円を20年運用したシミュレーションをすると

過去10年の成績に倣うと、このアセットアロケーションでは元本割れは20年運用で0.0%と算出されました!

セゾン・バンガード・グローバルバランスファンドの過去20年のデータから

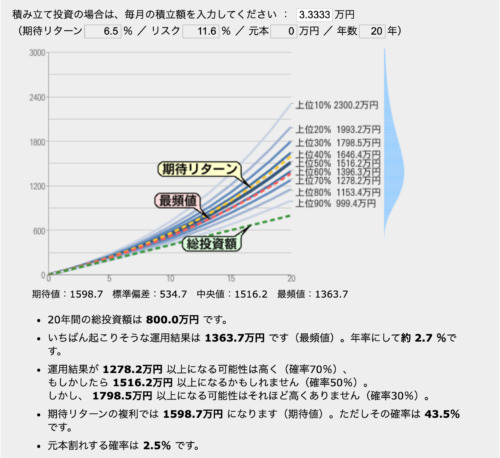

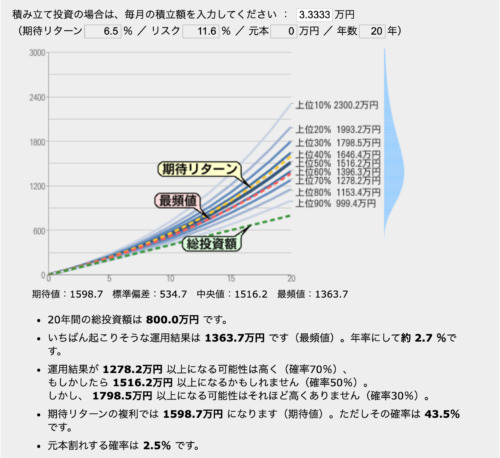

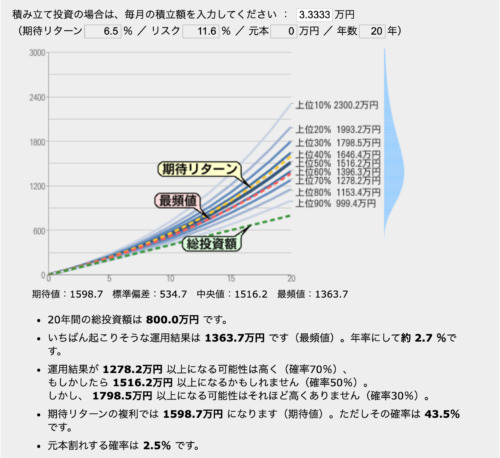

セゾン・バンガード・グローバルバランスファンドのアセットアロケーションによる過去20年のリターン・リスクはmyINDEXによると

平均リターン 6.5%、リスク 11.6%です。

これを「ファンドの海」で毎月33,333円を20年運用したシミュレーションをすると

過去20年のリターン・リスクでのシミュレーションでは元本割れは2.5%の確率です。

先程の全世界株式よりも元本割れの確率はかなり下がりました。

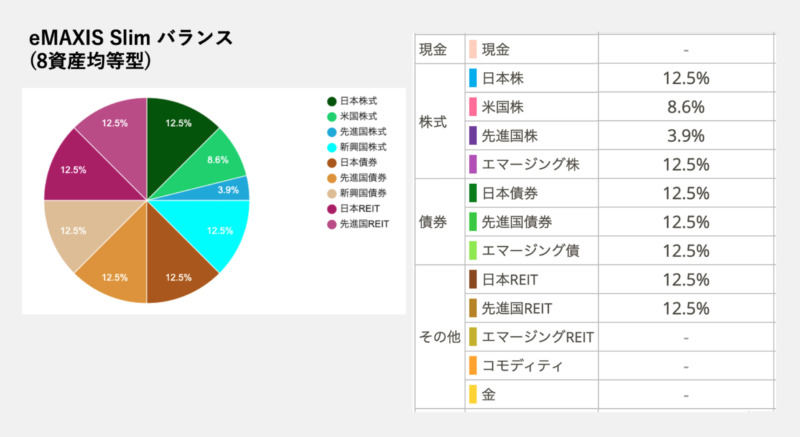

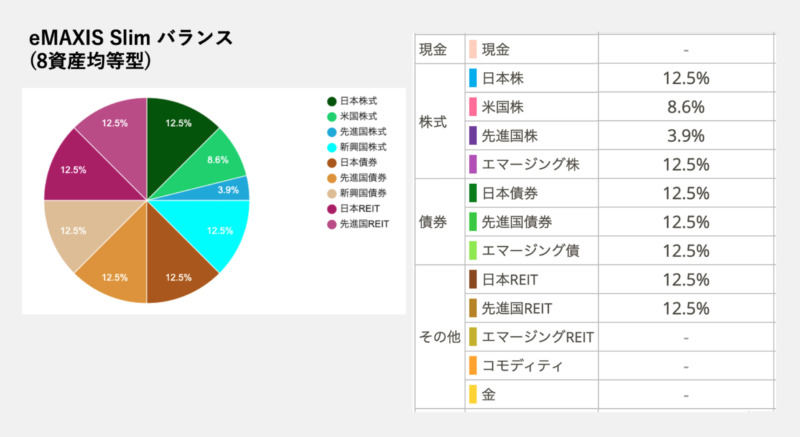

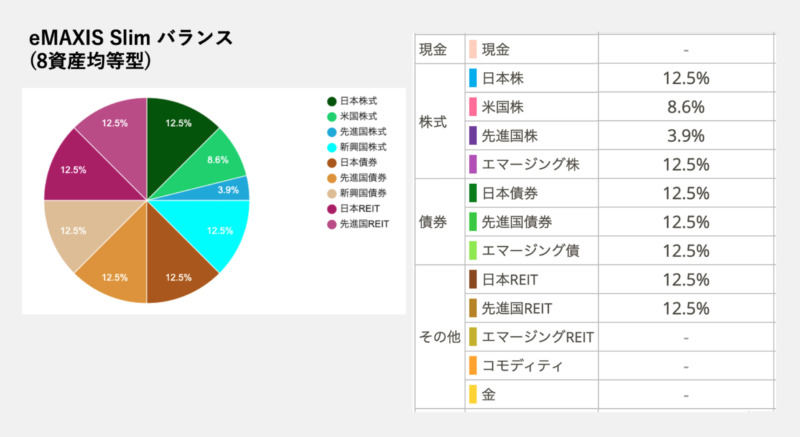

eMAXIS Slimバランス(8資産均等型)の場合

つづいてFund of the Year 2020 の第6位のeMAXIS Slim バランス(8資産均等型)を検討します。

ピザロによるアセットアロケーションは次の図のようになります。

eMAXIS Slimバランス(8資産均等型)の過去10年のデータから

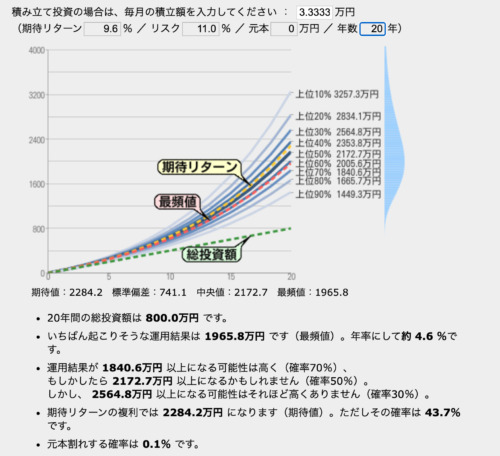

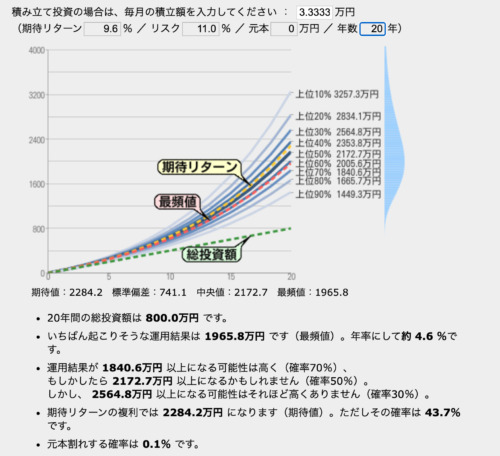

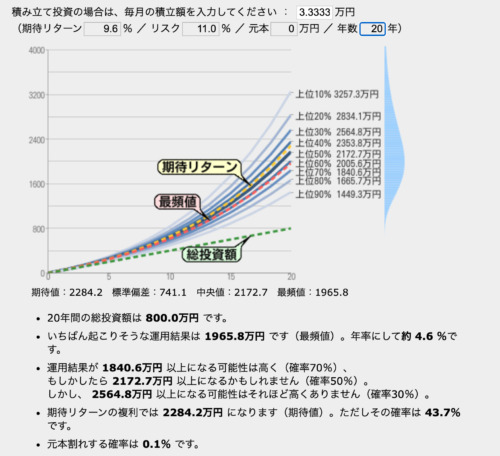

eMAXIS Slimバランス(8資産均等型)のアセットアロケーションによる過去10年のリターン・リスクは「myINDEX」によると

平均リターン 9.6%、リスク 11.0%です。

これを「ファンドの海」で毎月33,333円を20年運用したシミュレーションをすると

70%以上の確率で1840.6万円以上と2倍以上に資産が増加する可能性が高い一方で、

元本割れ確率は0.1%と極めて低率です。

eMAXIS Slimバランス(8資産均等型)の過去20年のデータから

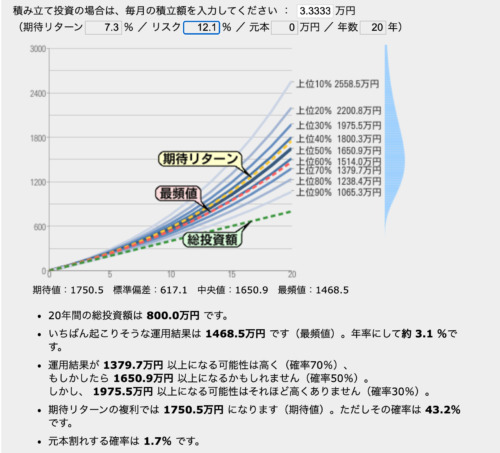

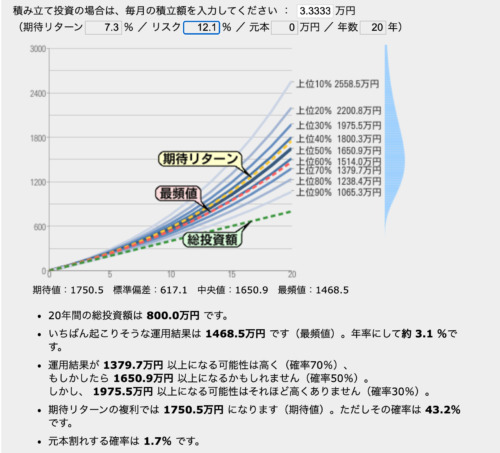

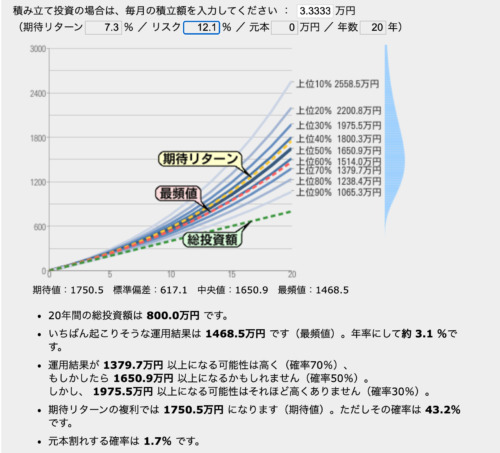

eMAXIS Slimバランス(8資産均等型)のアセットアロケーションによる過去10年のリターン・リスクは「myINDEX」によると

平均リターン 7.3%、リスク 12.1%です。

これを「ファンドの海」で毎月33,333円を20年運用したシミュレーションをすると

この場合、元本割れ確率は1.7%です。

各資産クラスに満遍なく分散されている、ということが元本割れの確率を抑えている要因かもしれません。

一方で株式中心のアセットアロケーションと比べると予測曲線のバラつきが小さめで、

よく言えば安定性が高い、

悪く言えば爆発力に欠ける、

と表現できそうです。

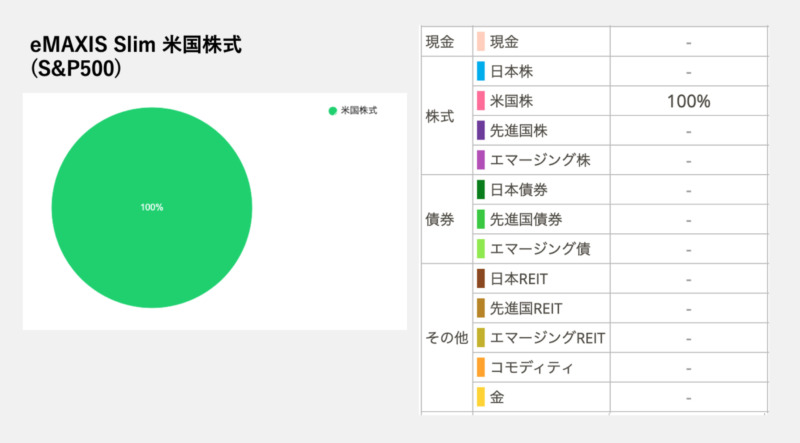

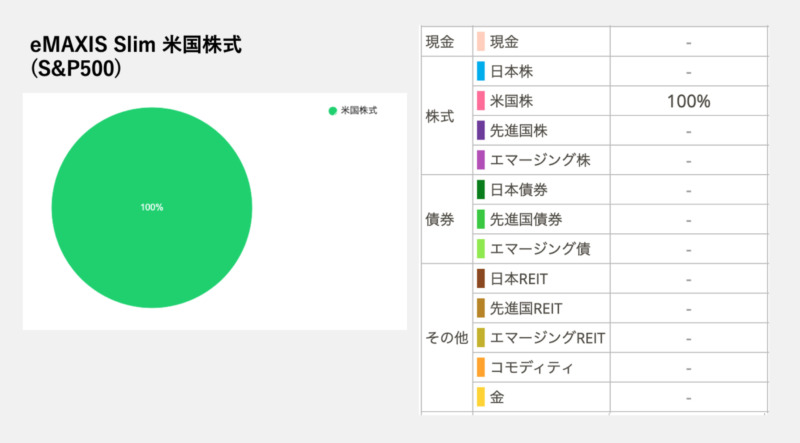

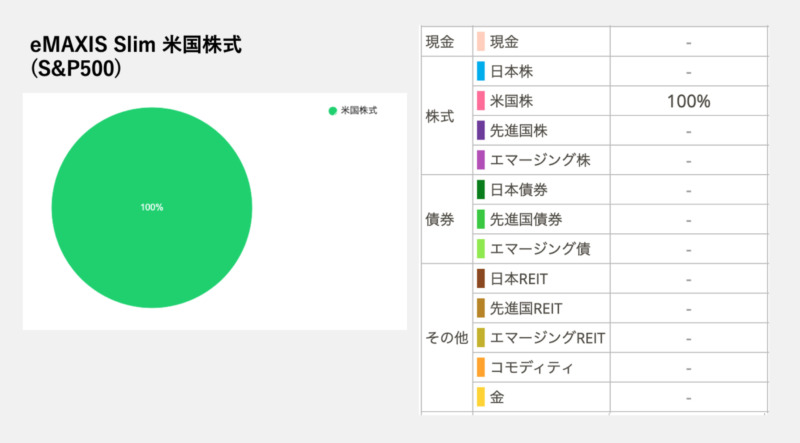

eMAXIS Slim 米国株式(S&P500)の場合

最後にFund of the Year 2020 の第9位のeMAXIS Slim 米国株式(S&P500)を検討します。

ピザロによるアセットアロケーションは次の図のようになります。

資産クラスもなにも100%米国株だけです。

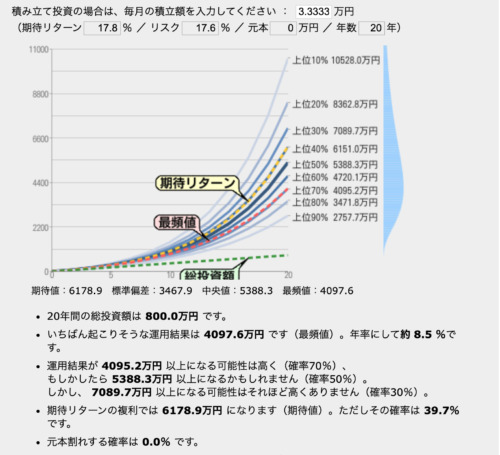

eMAXIS Slim 米国株式(S&P500)の過去10年のデータから

eMAXIS Slim 米国株式(S&P500)のアセットアロケーションによる過去10年のリターン・リスクは「myINDEX」によると

平均リターン 17.8%、リスク 17.6%です。

これを「ファンドの海」で毎月33,333円を20年運用したシミュレーションをすると

元本割れ確率0.0%!

しかも投資元本800万円で、70%の確率で資産が5倍以上の4095.2万円以上になる計算です。

まさにこの10年は米国株最強と言われるわけです。

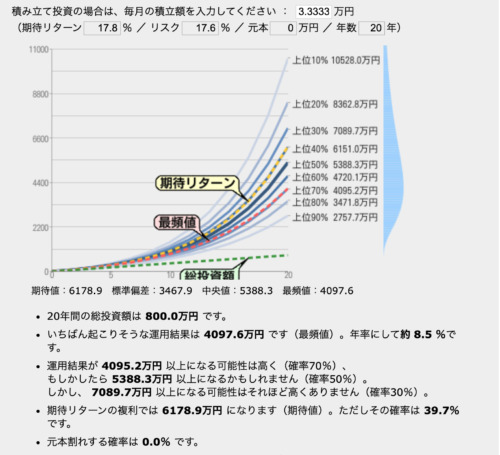

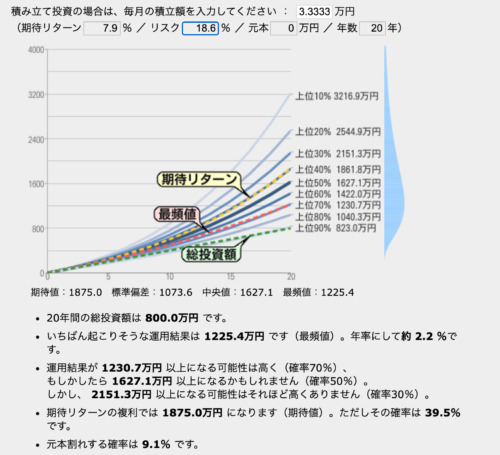

eMAXIS Slim 米国株式(S&P500)の過去20年のデータから

eMAXIS Slim 米国株式(S&P500)のアセットアロケーションによる過去20年のリターン・リスクは「myINDEX」によると

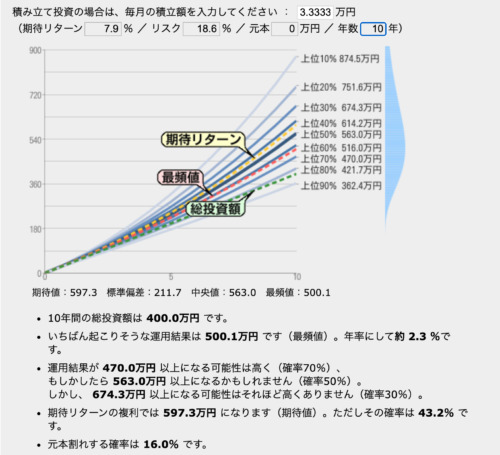

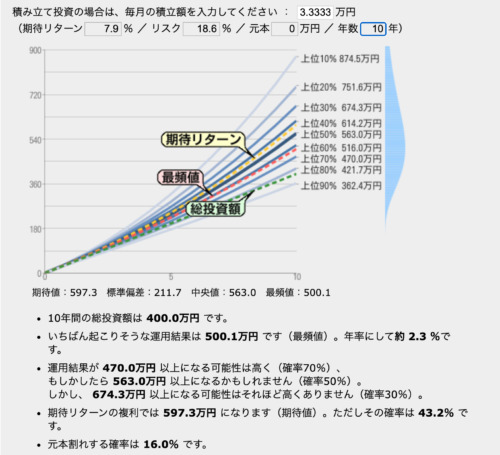

平均リターン 7.9%、リスク 18.6%です。

これを「ファンドの海」で毎月33,333円を20年運用したシミュレーションをすると

過去20年のデータではITバブル崩壊、リーマンショックを含むため、過去10年と比べるとかなりパフォーマンスが落ちます。

それでも20年運用を続ければ70%以上の確率で元本の1.5倍以上になる計算です。

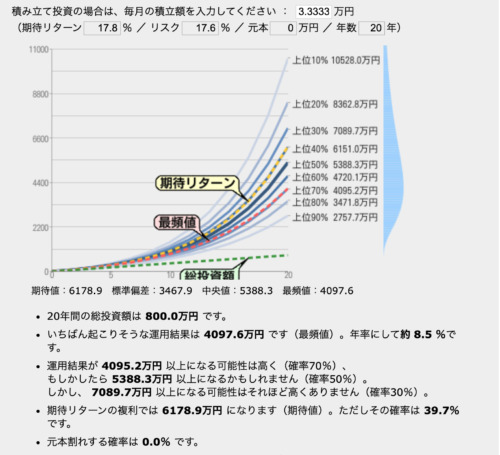

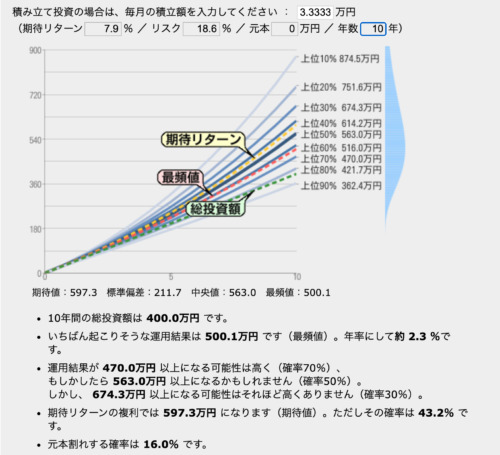

これを運用期間を半分の10年間としてシミュレーションし直すと、

投資元本400万円は70%以上の確率で470万円以上となり、

元本割れ確率は16.0%

と算出されてきます。

例えば運用期間が20年まで余裕をもって取れない場合など、リターンと元本割れリスクを許容できるかどうか、考えてみてください。

まとめ

いかがでしたでしょうか?

投資信託のシミュレーションで元本割れの確率を示している記事はあまり多くないため、今回実際にリターンとリスクを含めたシミュレーションを行ってみました。

わかってはいましたが、2011-2020年の過去10年の成績が全体に良く、過去20年ではITバブル崩壊やリーマンショックを含むため、パフォーマンスに差がでていました。

今後の10年、20年の相場をピタリと当てることは不可能ですが、過去の歴史を考えればあまり楽観視ばかりせずに、10年に1度くらいは(もしくはそれ以上の頻度で)

暴落が来るものとして考えておく方が良いかもしれません。

その上で、今回おこなったシミュレーションのようにリターン、リスクから運用成績、元本割れの可能性などを考えながら運用することが求められます。

今回のシミュレーションに使用したサイトはどれも簡便に求めたい結果が自動で出てくるので皆さんも気になるファンドなどで色々と条件を変えて検証してみてください。

※myINDEXは登録が必要ですが、メールアドレスの登録だけですぐに利用できます。

リスク許容度とおすすめの投資信託(アセットアロケーション)

今回の検証でも、各資産クラスに分散をしておく方が、もっと言えば株式だけに投資するよりも債券を含めた方が元本割れ確率は下がると考えられます。

つまり、次のように考えることができそうです。

株式100%の投資信託でもOKな人=リスク許容度が高い人

- 2、3度暴落が来ても20年間以上運用を継続できる

- 15%程度の元本割れ確率も覚悟できる

- 年齢が若く、十分な投資期間が確保できる

株式50%、債券50%などのバランスファンドにした方がいい人=リスク許容度が低い人

- 暴落が怖くできるだけ安定運用したい

- 元本割れがほぼ許容できない

- 年齢が40代後半以上など、20年以上の運用期間が取りづらい

もしくは自分のリスク許容度に合わせて2つのファンドを買って(管理ができれば3つ以上もアリ)、年齢に応じて投資割合を変化させていく、という戦略も成り立つかもしれません。

今回の記事が参考になりましたら幸いです。

それではまた。

お断りしておきますが、投資は自己責任です。特定の商品を勧めているわけではありません。一例としてご参照いただき、最終判断は自分でするようにお願いいたします。